Skogbruk er en meget langsiktig næring, og det går mange tiår fra investeringer gjøres i et bestand til det kommer inntekter fra det samme bestandet. For å stimulere til økte investeringer i skogen har myndighetene blant annet etablert skogfondsordningen. Skogfond er en tvungen fondsavsetning der midlene skal investeres i den eiendommen midlene kommerfra. Skogfond gir den enkelte skogeier økonomiske fordeler når den brukes aktivt og målrettet.

Last ned Resyme som PDF

Skogfond

Alle skogeiere er pålagt av myndighetene å avsette til skogfond ved salg av bar- og lauvtrevirke, herunder virke til ved og andre bioenergiformål. Pengene følger eiendommen og utbetales til skogeier når vedkommende gjør investeringer som er godkjente for bruk av skogfond. Skogeieren

kan også bruke skogfond til å dekke egen arbeidsinnsats ved slike tiltak.

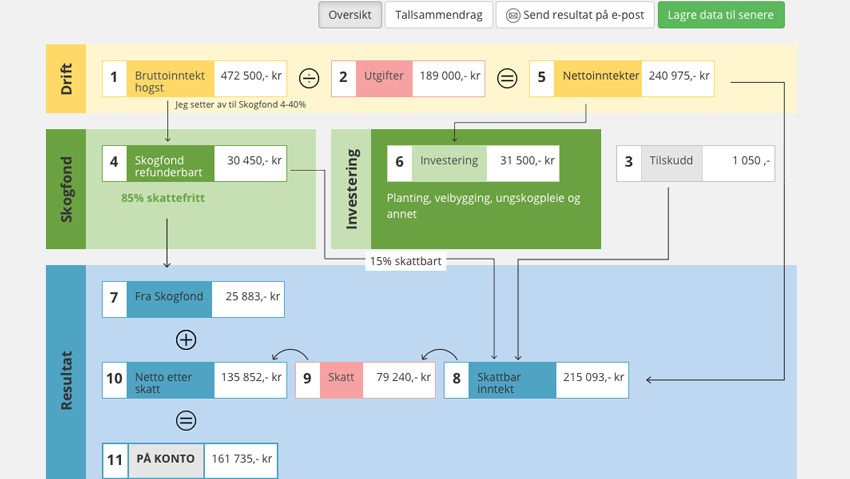

Skogfondsmidlene trekkes av brutto salgspris av virket, og utgiftsføres i regnskapet. Skogeieren kan fritt velge trekksats i intervallet 4 – 40 %. Dette gir skogeieren mulighet til å tilpasse trekket til investeringsbehov og egen økonomi.

Dersom ikke skogeier oppgir noe annet, blir satsen automatisk satt til 10 %.

Dersom det er stort behov for skogkultur, opprusting av veger eller andre tiltak som gir skattefordel ved bruk av skogfond, vil det være økonomisk fordelaktig med et stort skogfondstrekk.

Pengene settes på en egen skogfondskonto for hver eiendom. Skogfondskontoen er ikke rentebærende. Skogfondsordningen forvaltes av skogbruksmyndighetene.

• Alle skogeiere må sette av til skogfond ved salg av skogsvirke

• Skogfondssatsen er valgfri i intervallet 4 – 40 %

• Skogfond gir skattefordel ved enkelte investeringer

• Skattefri andel av skogfondet er 85 %

• Innestående skogfond er ikke rentebærende. Trekksatsen bør derfor tilpasses skogeiendommens investeringsbehov

• Skogfondet kan brukes til å dekke egen arbeidsinnsats ved tiltak som er godkjent for bruk av skogfondsmidler

Likvid virkning av skogfond med skattefordel.

Den skattefrie andelen av skogfondet er 85 %. Det betyr at bruk av skogfond til tiltak som gir skattefordel, kun inntektsføres med 15 %. Generelt fører ordningen til at skogeiers egenandel etter skatt blir som vist i tabellen nedenfor.

Fra og med 2012 er skattereglene endret slik at skogbruksinntekt nesten alltid vil få en marginal beskatning på 38,4 % eller høyere. Inntekter over toppskattens trinn 1 vil få toppskatt og marginal skattesats på 47,4 % og inntekter over toppskattens trinn 2 vil få toppskatt og marginal skattesats på 50,4 %. Ordningen gir med andre ord meget gunstige økonomiske effekter for skogeierne. Tilskudd vil redusere skogeiers andel ytterligere som vist i tabell 1.

| Tilskudd | Marginal skatteprosent | ||

| 27 % | 38,4 % | 47,4% | |

| 0% | 50 | 29 | 12 |

| 20 % | 40 | 23 | 10 |

| 40 % | 30 | 17 | 7 |

skatt etter virkning av skogfond med skattefri andel 85 %.

Tilskuddseffekt av skogfond med skattefordel

Virkningen av skogfond med skattefordel vil kunne omregnes til et tilskudd før skatt slik:

tilskuddseffekt = tilskudd + Avhengig av marginal skattesats vil en skattefri andel på 85 % gi følgende virkning: skattefri andel * marginal skattesats * (1 – tilskudd) (1 – marginal skattesats)

| Tilskudd | Marginal skatteprosent | ||

| 27 % | 38,4 % | 47,4% | |

| 0% | 31 | 53 | 77 |

| 20 % | 45 | 62 | 81 |

| 40 % | 59 | 72 | 86 |

Eksempel på skattemessige virkninger av skog-fondsordningen

Skattemessige virkninger

Eksempel etter nye regler om 85 % skattefordel på skogfond:

En skogeier har en marginalskatt på 38,4 % (marginalskatt er den skatteprosenten som betales av siste krone av inntekten). Det er utført ungskogpleie

for 1 000 kr på eiendommen og skogfond brukes for å betale regningen.

Da skogfondsavsetningen ble trukket i tømmeroppgjøret, unngikk skogeieren beskatning på disse 1 000 kr. I tillegg vil fakturaen for ungskogpleie fungere som et vanlig utgiftsbilag i skatteregnskapet. Ved å la skogfondet dekke denne fakturaen, blir 85 % av skogfondet skattefritt (850 kr), og skogeieren unngår skatt på dette beløpet. Resten (150 kr) blir inntektsført og dermed beskattet:

Skatteregnskapet ser da slik ut:

Inntekter Utgifter

Total kostnad ungskogpleie (faktura) 1 000 kr

Avsatt i skogfond ved tømmersalg 1 000 kr

Inntektsført skogfond (15 %) 150 kr

Sum 150 kr 2 000 kr

Netto utgiftsføring 1850 kr

Skogfondsordningen fører til at skogeieren får utgiftsført i alt 1 850 kr og unngår dermed skatt på dette beløpet. Dette fungerer som en overavskrivning på 85 %. For å oppnå dette måtte skogeieren gi avkall på 1 000 kr til skogfond av tømmeroppgjøret, men hen sparer skatt på 1 850 kr. Det likvide utlegget blir: Trukket skogfond i tømmeroppgjør 1000 kr

Unngått skatt: 1 850 kr x 38,4 % = 710 kr

Skogeierens likvide utlegg 290 kr

Skogeieren betaler bare 29 % av reell ungskogpleiekostnad, se tabell 1.

Dersom en ikke benytter seg av skogfond til investeringer i skogen, vil skogeieren likevel kunne utgiftsføre kostnadene direkte i skatteregnskapet. Da vil skogeiers egenandel i eksempelet over bli 1000 kr * (1 – 0,384) = 616 kr.

Ved bruk av skogfond vil skogeiers egenandel reduseres med 616 kr – 290 kr = 326 kr, det vil si 53 % av 616 kr. Effekten av dette er vist i tabell 2. Bruk av skogfond virker altså som et direkte tilskudd

Tiltak som skogfond kan brukes til

Med skattefordel

- Foryngelse og etablering av skog, herunder felt for juletrær og pyntegrønt

- Kvalitets- og produksjonsfremmende tiltak (unntatt i felt for juletrær og pyntegrønt): ungskogpleie, underskudd ved førstegangstynning, stammekvisting, gjødsling, grøfterensk

- Nybygging, ombygging, opprusting og sommervedlikehold av skogsveger

- Utgifter med å ta konkrete miljøhensyn knyttet til biologisk mangfold, landskapsverdier, kulturminner og friluftsliv

- Skogbruksplanlegging med miljøregistreringer

- Investeringer i bioenergitiltak

- Utgifter til skogforsikringspremier, kurs, grensemerking

Uten skattefordel

- Merverdiavgift (for skogeiere som fører momsregnskap)

Utbetaling av skogfond

- Skogeier disponerer skogfondet, og kontoen kan ikke disponeres uten skogeiers underskrift eller med formell fullmakt fra skogeier

- Utbetaling av skogfond skjer enten som refusjon for skogeiers utlegg eller som oppgjør til entreprenør/ leverandør etter skogeiers godkjenning

- Attesterte fakturaer/bilag sendes til kommunen, vanligvis skogbrukssjefen. Ved betaling direkte til entreprenør/leverandør må navn, adresse og bankkontonummer oppgis

- For betalte fakturaer som skogeier skal ha refundert, må det angis om merverdiavgift også skal refunderes

- Skogfond kan også benyttes til å dekke skogeiers egen arbeidsinnsats ved tiltak som er godkjent for bruk av skogfond. Oppgave over eget arbeid med statistiske opplysninger (areal, bonitet, timer mv.) sendes til kommunen for godkjenning

- Skjema for krav om utbetaling av skogfond fås ved henvendelse til kommunen

Spørsmål om skogfondsordningen?

Ta kontakt med kommunen eller Fylkesmannens landbruksavdeling.

-

Bjørn Helge Bjørnstad