Veivedlikeholdslag følger de stort sett de samme reglene som for veilag. Nedenfor kan du lese om hva som normalt gjelder for veilag.

Næringsvirksomhetsbegrepet på skogsvei

Hovedregelen er at et veilag ikke har som formål å drive næringsvirksomhet med sikte på overskudd. Da er veilaget heller ikke skattepliktig. Men det er en del vilkår som må være oppfylt som du kan lese mer om nedenfor.

Skatteplikt

For at aktiviteten skal anses som skattepliktig næringsvirksomhet, må den være av økonomisk karakter. Det vil si at aktiviteten må ha et innhold som gjør at den over tid er egnet til å gi overskudd. En aktivitet som kan være innbringende, vil altså være næringsvirksomhet selv om den går med tap de første årene. Aktiviteten må ha et visst omfang og ha en viss varighet.

(Kilde: Skatteetaten – Er jeg næringsdrivende?)

Om veilaget er å regnes som «en skattefri innretning» avhenger av hvordan det er organisert. I prinsippet er det virksomhetens omfang og art som er avgjørende for om virksomheten er skattepliktig, og ikke organisasjonsform. Det er derfor mulig for visse lag/organisasjoner å bli godkjent som skattefri innretning, jf. skattelovens §2 – 32, så sant ikke veilaget har erverv til formål. Dette bør fastsettes i lagets vedtekter. Foretak som ikke har regnskapsplikt, vil i de fleste tilfeller ha bokføringsplikt. For eksempel, alle som leverer næringsoppgave og/eller omsetningsoppgave for merverdiavgift, har bokføringsplikt. Ofte stiller veilaget selv krav om et ordnet regnskap i vedtektene.

Så godt som alle veilag er underskuddsforetak og har kun som formål å fordele kostnader til bygging og vedlikehold. Skattedirektoratet bekreftet i en prinsipputtalelse i 2015: Skatteplikt for skogsbilveglag, at veilag kan betraktes som en «skattefri innretning», og dermed slippe å levere skattemelding. For å slippe skatteplikt og plikt til å levere selvangivelse, er det viktig at vedtektene ikke gi rom for årlige utbetaling til eierne eller medlemmene. Det må også gå fram av vedtektene at ved oppløsning av laget skal eventuell kapital tilfalle formålet, slik et er beskrevet i normalvedtektene fremlagt for Skattedirektoratet 23. november 2015.

Bominntekter og andre inntekter som ikke har skogbruk som formål:

Prinsipputtalelsen til skatteetaten (2015) konkretiserer også hva som gjelder ved eksterne inntekter som for eksempel bominntekter. Inntekt fra andre enn andelseierne vil være et moment for skatteplikt. Hvis slike inntekter overstiger 50 prosent av inntektene, vil ikke foretaket komme inn under skattefritaket. Hvis slike inntekter er mindre enn 50 prosent, vil de likevel være skattepliktige etter hvis de overstiger 70 000 kroner.

Regnskap og revisjon

Samvirkeforetak og økonomiske foreninger med salgsinntekter over 2 millioner kroner, har i prinsippet regnskapsplikt. Skattepliktige enheter som har regnskapsplikt, skal sende årsregnskap, årsberetning og eventuell revisjonsberetning til regnskapsregisteret i Brønnøysund. Videre er hovedregelen at alle med regnskapsplikt etter regnskapsloven også har revisjonsplikt. Samvirkeforetak er ikke revisjonspliktige så lenge omsetningen er mindre enn 7 millioner kroner.

(Kilde: Altinn: Må jeg ha revisor)

Veivedlikeholdslagets medlemmer – skattekategori og mva.

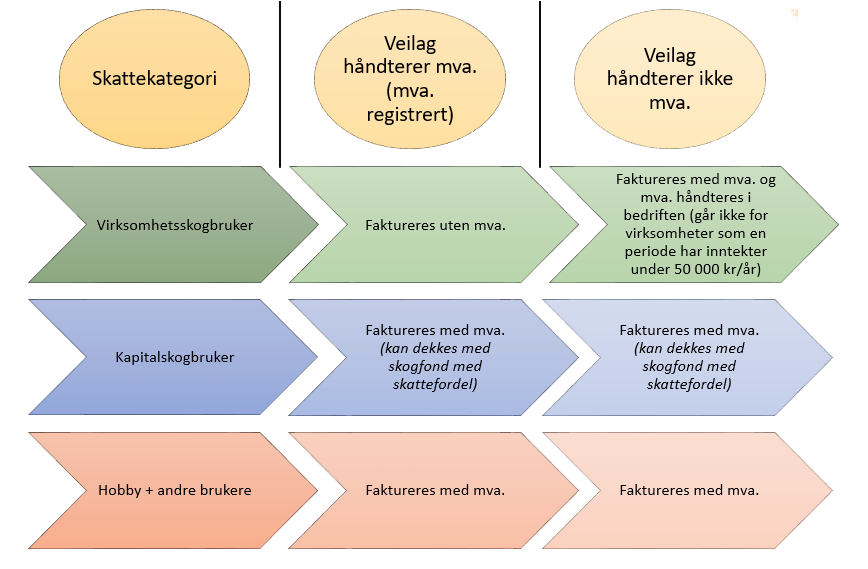

Når det kun er enkeltpersoner som er medlemmer i veivedlikeholdslaget og veivedlikeholdslaget håndterer mva., så må kostnadene fordeles etter hvilken skattekategori medlemmene er i. Alternativt kan det være et eller flere veilag som er medlem i veivedlikeholdslaget.

Dersom medlemmet er driver skogbruk som næring (såkalt virksomhetsskogeier) skal eieren personbeskattes, mens kapitalskogeier beskattes 22 % og hobbyskogeieren skatter ikke (få i denne kategorien). Dette får videre stor betydning for bruk av skogfond med skattefordel og håndtering av mva.

Les mer i Skogkurs-veilederne:

Skogbeskatning

Veiøkonomi.

Når mva. håndteres i veilaget, har veilaget ansvaret med å fakturere det enkelte medlem riktig. Veilaget må med andre ord greie ut om hvilken skattekategori de ulike medlemmene tilhører. Alternativt er å ikke håndtere mva. i veilaget, men i stedet kjøre en fakturasplitt + mva. til alle medlemmene.

Kalkulator for å lage fakturaspliltt finner du her:

fakturasplitt

Fordelingen av kostnader og mva. på de ulike kategoriene er forklart i figuren nedenfor.

Er veilag medlemmer i veivedlikeholdslaget skal veivedlikeholdslaget fakturere + mva. Hvert veilag skal deretter fordele kostnadene på sine medlemmer tilsvarende som ovenfor.

Merverdiavgiftsregisteret

Næringsdrivende skal registreres i Merverdiavgiftsregisteret (Mva-registeret) når omsetning og uttak som er omfattet av merverdiavgiftsloven (avgiftspliktig og avgiftsfri omsetning) til sammen har oversteget 50 000 kroner i løpet av en tolv måneders periode (ikke nødvendigvis et kalenderår).

Skogsveilag er i dag en av fem ulike typer virksomheter som gir adgang til frivillig mva-registrering (ikke krav til omsetningens størrelse). Skogsveiforeninger med formål å bygge og vedlikeholde skogsvei kan frivillig registreres etter merverdiavgiftsloven § 2 – 3 fjerde ledd.

Frivillig registrering meldes i Samordnet registermelding gjennom Altinn. Når et Mva-registrert veilag håndterer et vedlikehold på veien, skal de fakturere ut kostnadene til den enkelte skogeier med påslag av mva. Mva vil da være et nullsumspill for veilaget over tid. Dersom skogeieren er mva-registrert, vil han/hun få fradrag for mva. i momsoppgjøret sitt. Skogeiere som ikke er mva-registrert vil derimot få hele fakturabeløpet inkl. mva. som kostnad. I det tilfelle kan hele kostnaden dekkes med skogfond med skattefordel.

Dersom veilaget er mva-registrert, skal anleggskostnader knyttet til nybygging og ombygging ikke regnet som omsetning for veilaget. Dersom veilaget fakturerer ut slike anleggskostnader til medlemmene, skal det ikke kreves inn mva. på beløpet fra dem som leverer næringsoppgave (virkssomhetsskogbrukere). De av medlemmene som ikke driver virksomhet, og dermed ikke leverer næringsoppgave (kapitalskogbrukere), skal derimot faktureres med påslag av mva og hele kostnaden kan dekkes med skogfond med skaattefordel.

Dersom veilaget ikke er mva-registrert kan de håndtere arbeidet og fakturere ut andel av kostnaden til den enkelte skogeier. Veilaget må da fakturere hele kostnaden inkl. mva og uten at mva. spesifiseres. Dermed blir mva. en kostnad for alle skogeierne. En variant er at veilaget tilrettelegger for en splitt av hver enkelt innkommen faktura på arbeidet, såkalt fakturasplitt til alle medlemmene. Den enkelte skogeier betaler da sin andel av hver faktura og utgiftsfører hele beløpet inkl. mva. En tredje mulighet er at én av de mva-registrerte skogeierne tar kostnadene og viderefakturerer kostnadene med påslag av mva. til de andre eierne. Dette forutsetter at alle er betalingsdyktige slik at den som tar fakturaen i første runde er sikker på å få dekket sin viderefakturering.

Frivillig registrert skogsveiforening skal levere omsetningsoppgave en gang i året med oppgavefrist 3 måneder og 10 dager etter utløpet av kalenderåret. Alle som leverer næringsoppgave og/eller omsetningsoppgave for merverdiavgift har bokføringsplikt.

Bominntekter – eksterne inntekter

Bominntekter eller veiavgifter fra andre brukere av veien skal ikke avgiftsberegnes (ikke mva.).

Godtgjøring til styret og eventuell oppsynsmann:

Det vanligste, og mest praktiske, er at styret og andre med roller som skal godtgjøres, fakturerer for arbeidet sitt.

Det er også mulig å gi lønn, men det medfører noe merarbeid. Alle som utbetaler lønn, pensjon og andre ytelser skal rapportere dette til Skatteetaten, NAV og Statistisk sentralbyrå (A‑melding). Den som sitter med rapporteringsplikten må ha et organisasjonsnummer (juridiske personer), eller fødselsnummer (fysiske personer).

Denne artikkelen er utarbeidet med støtte fra Skogbrukets Verdiskapningsfond.

-

Martin Bråthen